بهادر اسلامی

پاسخ هایی که در انجمن ها داده ام

-

بهادر اسلامی

کاربرمهر ۱۵, ۱۳۹۷ در ۵:۴۳ ب.ظ در پاسخ به: معرفی بهترین استراتژی معاملاتی مومنتوم (ویلیام)مرحله چهارم: حد ضرر (SL) را در زیر حداقل قیمت بالاتر اخیر قرار دهید.

ما میخواهیم حد ضرر را زیر بیشترین سطح حداقل قیمت بالاتر اخیر مخفی کنیم که درست قبل از صادر شدن سیگنال خرید از سوی استراتژی معاملاتی مومنتوم تشکیل شده است.

به طور خلاصه شما میتوانید حد ضرر (SL) را در زیر هر حداقل قیمت بالاتر اخیر قرار دهید. این استراتژی به شما این امکان را میدهد که درآمد بالقوه را در صورت وقوع یک تغییر ناگهانی در بازار، قفل کنید. به عنوان آخرین مورد، استراتژی اندیکاتور مومنتوم بایستی در جایی قرار گیرد که ما را به سود برساند که آخرین مرحله از استراتژی اندیکاتور مومنتوم میباشد.

-

بهادر اسلامی

کاربرمهر ۱۵, ۱۳۹۷ در ۵:۴۱ ب.ظ در پاسخ به: معرفی بهترین استراتژی معاملاتی مومنتوم (ویلیام)مرحله سوم: منتظر میمانیم تا اندیکاتور مومنتوم در منطقه اشباع فروش (زیر ۸۰) قرار گیرد، سپس قبل از خرید باید به سطح ۵۰ – برسد.

ما قصد داریم از ویلیامز ٪ R استفاده کنیم، زیرا بهترین اندیکاتور مومنتوم، روش هوشمندانهای است. در یک روند صعودی، بعد از این که اندیکاتور مومنتوم به منطقه اشباع فروش (زیر۸۰ ) رسید و سپس به سطح ۵۰- حرکت کرد اقدام به خرید مینماییم.

اکنون، ما تاییدیهای هم از سوی قیمت و هم از طرف اندیکاتور مومنتوم را داریم که اندازه حرکت واقعی در پشت روند قرار دارد و احتمال بالا رفتن قیمت وجود دارد.

*توجه: در صورتی که بهترین اندیکاتور معاملاتی مومنتوم در منطقه اشباع خرید قرار گیرد (سطح بالای ۲۰-) میزان حرکتی و روند قوی برگشتی را صادر میکند به بیانی دیگر، روند نزولی در پیش است.

مساله مهم دیگر این است که بایستی حد ضرر (SL) را قرار بدهیم. نمودار زیر را مشاهده کنید.

-

بهادر اسلامی

کاربرمهر ۱۵, ۱۳۹۷ در ۵:۳۹ ب.ظ در پاسخ به: معرفی بهترین استراتژی معاملاتی مومنتوم (ویلیام)مرحله دوم: در یک روند صعودی، به دنبال شمعهای قطوری باشید که قیمت نزدیک به انتهای شمع بسته میشود.

یک مفهوم مشترک در تجزیه و تحلیل تکنیکالی این است که شما میخواهید از نشانههای تایید چندگانه هنگام خرید و فروش استفاده کنید. این امر، احتمال موقعیت معاملاتی بالا را افزایش میدهد. در این راستا، استراتژی معاملاتی مومنتوم از بهترین اندیکاتور معاملاتی استفاده میکند که شامل حرکت قیمت (پرایس اکشن) میباشد.

یک روش عملی برای خواندن میزان حرکت از طریق حرکت قیمت (پرایس اکشن) این است که به طول شمع (کندل استیک) نگاهی ساده بیندازیم. آنچه ما میخواهیم در روند صعودی ببینیم یک شمع بزرگ صعودی است که قیمت در انتهای بالای شمع بسته میشود.

در شکل بالا، ما نمایش ایده آلی از آنچه ما دنبال آن هستیم، داریم: حرکت صعودی قیمت با شمعهای بزرگ صعودی (بولیش) دنبال میشود که مقدار حرکت را در پشت روند تایید میکند.

اکنون وقت آن رسیده است تا بر روی ویلیامز٪ R که بهترین اندیکاتور مومنتوم است، تمرکز کنیم که مرحله بعدی از استراتژی اندیکاتور مومنتوم را به همراه دارد.

-

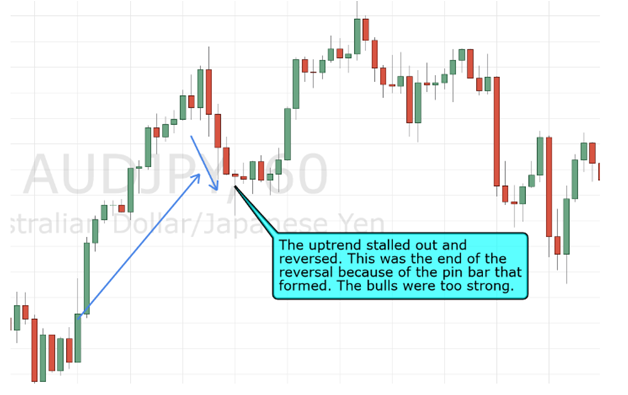

کادر سبز رنگ: سرعت روند صعودی کند و روند برگشتی شده است. اینجا انتهای برگشت است زیرا پینبار تشکیل شده و گاوها قدرتمند شدهاند.

حالا چه اتفاقی میافتد؟

مرحله دوم: حرکت قیمت را در گذشته جستجو کنید تا دلیل تشکیل پینبار مشخص شود.

چرا روند برگشتی ناگهان به قیمت ضربه میزند و پس از آن به سمت بالا حرکت میکند؟بیایید این نمودار یک ساعته را کمی بزرگترکنیم و ببینیم چه چیز دیگری به شما میگوید و چه اتفاقی افتاده است.

**توجه: شما میتوانید به تایم فریم نمودار نگاهی بیندازید (در این مورد با تایم فریم ا ساعت) یا از تایم فریم بالاتر، جهت کسب اطلاعات بیشتر استفاده کنید.

-

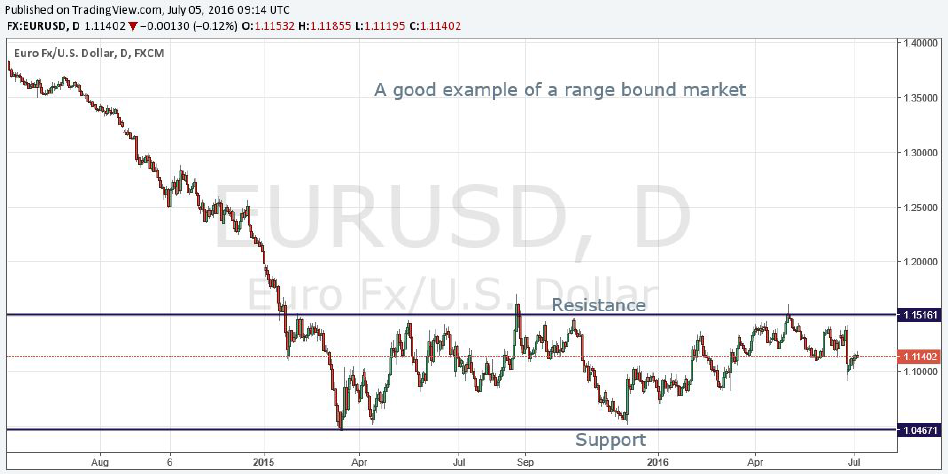

شما میتوانید این شرایط را در مثالی که با کادر سبز نشان داده شده است، مشاهده کنید. بیشتر سقف و کف قیمتی ثابت، فرصتی را فراهم میکند تا بازار در زمان مورد انتظار واکنش نشان دهد، این، آن چیزی است که ما به دنبال آن هستیم.

در مثال کادر قرمز بالا، بازار یک جهته را نشان میدهد که در محدوده کاملا واضح و مشخصی نیست. بنابراین زمانی که قیمت بر میگردد و به حرکت خود ادامه میدهد، بازار کمتر پاسخگو به محدوده سقف و کف قیمتی مشخص است که بتوانیم از آن استفاده کنیم. حقیقت این است که هنگامی که شما در این استراتژی تسلط دارید، میتوانید از آن در محدودههای قابل پیش بینی استفاده کنید اما توصیه میکنم با محدودهای مشخصتر شروع کنید تا شاهد موفقیت باشید

در اینجا چند نمونه از شرایط محدوده واقعی بازار وجود دارد:

-

بهادر اسلامی

کاربرمهر ۱۵, ۱۳۹۷ در ۴:۰۸ ب.ظ در پاسخ به: معرفی استراتژدی تغییر نقش حمایت و مقاومت در معاملات روزانهچگونه با این استراتژی معامله کنیم؟

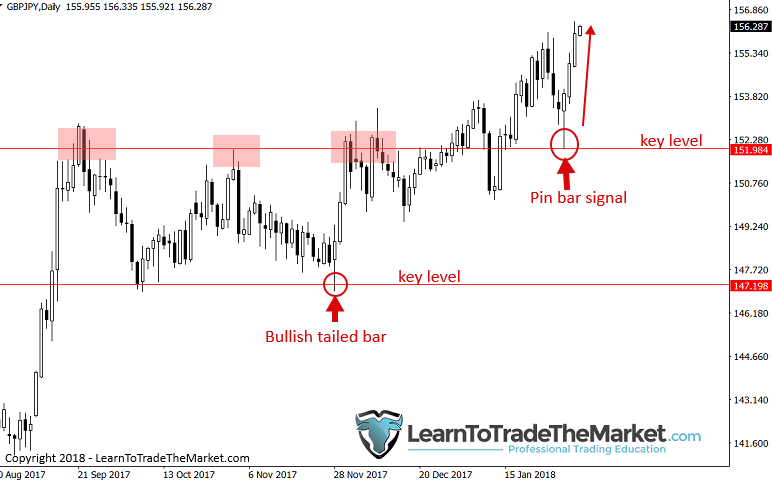

بهتر است ابتدا تغییر نقش یا (Role Reversal) را معرفی کنم. چگونه میتوان از آن در استراتژی روزانه استفاده کرد. تغییر نقش یک ایده ساده و قدرتمند است که سطح حمایت به مقاومت ( در روند نزولی) تبدیل میشود و همچنین مقاومت به حمایت (در روند صعودی) تبدیل میشوند.ببینیم چگونه بر روند صعودی تأثیر میگذارد؟

هنگامیکه قیمت بالا و بالاتر میرود، به آن روند صعودی میگوییم. معاملهگر تکنیکال بایستی بداند که قرار است قیمت بالا رود و بایستی پوزیشن خرید را موردبررسی قرار دهد. زمانی که روند صعودی مشخص شد بعد از پولبک به سطح اقدام به خرید نماید. در روند صعودی قیمت به سطح مقاومت برخورد میکند و قبل از آنکه کندل صعودی بالاتر (یعنی حداکثر قیمت بالاتر از حداکثر کندل قبلی و حداقل قیمت بالاتر از حداقل کندل قبلی) را تشکیل دهد، پولبک میکند. این سناریوی “تغییر نقش” برای روند صعودی میباشد.

-

بهادر اسلامی

کاربرمهر ۱۵, ۱۳۹۷ در ۳:۴۳ ب.ظ در پاسخ به: معرفی استراتژی معاملاتی هیکین آشی ( Heiken – Ashi)عملکرد نمودار هیکن-آشی

حالا نگاهی به عملکرد نمودار هیکین- آشی میاندازیم.

چگونه با این نمودار معامله کنیم؟

در نمودار بالا کندلهای صعودی (bullish) به رنگ سبز و کندلهای نزولی (bearish) با رنگ قرمز مشخص شدهاند. این استراتژی بسیار ساده با استفاده از هیکین-اشی ثابت کرده است که در تستهای برگشتی و معاملات واقعی قدرتمند هستند. این استراتژی از الگوهای برگشتی هیکین-اشی و اندیکاتور محبوب مومنتوم تشکیل شده است. همچنین اسیلاتور استوکاستیک ساده (Simple) با تنظیمات (۳،۷،۱۴) مورد علاقهی من است. اگر دو کندل صعودی یا نزولی (bullish or bearish ) در نمودار روزانه، بدنهی کاملا تو پر داشته باشند مانند تصویر، الگوی برگشتی معتبر است.

-

بهادر اسلامی

کاربرمهر ۱۵, ۱۳۹۷ در ۳:۲۰ ب.ظ در پاسخ به: بهترین استراتژی MACD جهت ورود به پوزیشن معاملاتیقوانین ورود برای خرید:

میانگین متحرک با دوره زمانی۵۰ بالای میانگین متحرک بادوره زمانی۱۰۰

اسیلاتور MACD در منطقه اشباع فروش (Over sold)

هیستوگرام MACD صعودی باشد.

قوانین ورود برای فروش :

میانگین متحرک بادوره زمانی۵۰ پایین میانگین متحرک بادوره زمانی۱۰۰

اسیلاتور MACD در منطقه اشباع فروش (Overbought)

هیستوگرام MACD نزولی باشد.

انقضای سیگنال: در مثال مورد نظر، نمودار شمعی (کندل استیک) ۵ دقیقهای به کار رفته و هدف انقضا ۲۰ تا ۳۰ دقیقه است. معادل با ۴ یا ۵ شمع (کندل استیک) است که میتواند در هر تایم فریمی اعمال شود. برای مثال، نمودار روزانه تا ۴ روز، یک هفته یا تا آخر یک هفته انقضا دارند و ۳۰ دقیقه، دو تا سه ساعت زمان انقضا دارد.چرا این سیستم موفق است

این سیستم یک نمونه برجسته و کاربردی است زیرا شکست نمیخورد و این که توسط اندیکاتور مورد علاقهام اجرا میشود. من از گفتن این که تعداد زیادی سهام را با تنظیمات ۹/۲۶/۱۲ خریداری کردم ابایی ندارم. در این استراتژی نه تنها از اندیکاتور مورد علاقهام استفاده گردیده، همچنین بسیاری از ویژگیهای یک استراتژی خوب را یکجا دارد. این استراتژی، همانطور که بیان شد، نمیتوان تحلیل چند تایم فریم را با هم ترکیب کرد که تصور میکنم این مزیت این استراتژی می باشد. این استراتژی ترکیبی از اندیکاتورهایی است که بسیار بررسی شده و قابل اعتماد میباشد و روند و مومنتوم را با هم ترکیب کرده تا سیگنالهای کاربردی را برای معاملهگران باینری آپشن کوتاه مدت صادر کند مانند نمودار روزانه، ساعتی و یا کوتاهتر.نویسنده و مترجم: خانم هانیه عظیم زادگان

-

از جمله این دارایی ها عبارت اند از :

سیستم های بازیبازی های مستقل

پیش بینی ها

تبادل توزیع

Tronix و TP چیست؟

Tronix در واقع پول ترون به شمار می آید و به عنوان واحد پایه ای در نظر گرفته شده است که TP نوعی از Tronix می باشد و افرادی که TP را در بردارند نسبت به کسانی که ترونیکس را نگهداری می کنند امتیاز بیشتری به دست می آورند.خرید و فروش ترون یا TRX :

به طور مستقیم قادر به استفاده و بهره برداری از ارز دیجیتال ترون TRX نمی باشید. برای استفاده از ترون باید ارز دیجیتالی دیگری مانند بیت کوین یا اتریوم کمک بگیرید و با استفاده از انتقال بانکی از طریق coinbase این مبادله را انجام دهید. خرید و فروش ترون TRX از طریق صرافی هم امکان پذیر می باشد.به طور کلی می توان گفت که ترون یک نوع ارز دیجیتال غیر متمرکز و قابل اعتماد است که با ایجاد یک سرگرمی برای عموم ، فراگیر شد. به دلیل نداشتن نمونه مشابه برای آن ، ترون آینده روشنی را در پیش رو خواهد داشت.

در واقع این ارزهای دیجیتالی به منظور حذف واسطه ها و امنیت بیشتر طراحی می شوند

-

۲. آیا علامتی وجود دارد؟

چیز دیگه ای هست که ارزش تجارت داشته باشه؟ … یه obvious هست کهسیگنال عمل قیمتآن متناسب با تصویر فعلی بازار است؟ به این معنی که آیا سیگنال “معنی” را با آنچه که بازار انجام میدهد، ایجاد میکند؟ به عنوان مثال: اگر یک uptrend قوی در محل وجود داشته باشد، شما فقط علائم خرید را مد نظر قرار میدهید، نه میفروشد. یا، اگر بازار محدود باشد، ممکن است در نظر داشته باشید که سیگنالها را از پشتیبانی و فروش سیگنالها از مقاومت خریداری کنید. ما اساسا از خودمان میپرسیم که اگر یک ورودی مناسب در اینجا وجود دارد، آیا یک سیگنال اقدام قیمت یا صرفا یک “ورودی کور”….به یاد داشته باشید که ما به دوتا از سه نیاز داریم:روند، سطح، سیگنالدر هر سه واحد، از هر سه، اما بعضی وقتها فقط دوتا از اونا صف کشیده میشه.از همه مهمتر، اگر یک تنظیمات تجاری واضح در یک چارچوب زمانی روزانه، ۴ ساعت یا ۱ ساعت در عرض چند دقیقه بررسی نکند (با فرض این که شما این مهارت را پیدا کردهاید)، پس زمان آن است که ادامه دهید، در آن روز چیزی ارزش خرید وجود ندارد.

به یاد داشته باشید که صاف بودن (یا خنثی بودن در بازار)یک موقعیت بسیار سودآور برای گرفتن یک تجارت با احتمال پایین و LOSING پول است. برای یادگیری بیشتر، این درس را ادامه دهیدچگونه سیگنالهای تجاری خوب را از بد فیلتر کنیم..

-

۹:آیا هنوز خودت را تسلط دارید؟

تا زمانی که با نقاط ضعف ذهنی / عاطفی که شما دارید (با وجود همه ما، بعضی از آنها) را مقابله کنید، هرگز به عنوان یک معاملهگر

پول مضاعف نخواهید داشت. موفقیت تجاری در نتیجه رفتن به یک سفر شخصی و تسخیر مشکلات و دشمنان در ذهن شما، از روش

تجاری شما استفاده می شود. اکثر معامله گران این واقعیت را درک نمی کنند تا زمانی که دیر شود.

یک معامله گر ریزهکاری، پس از بسته شدن یک برنده خوب، بلافاصله به بازار باز خواهد گشت و یا دوباره به تجارت در آن روز

ین تقریبا همیشه یک اشتباه است به زودی RARELY یک سیگنال تجاری احتمالا در انتظار شما خواهد بود پس از اینکه فقط از تجارت بزرگ پیروی کردید. به من اعتماد کن.۱۰-۰. همنوای و مطابقت: به معنای هم جهت بودن وحمایت کردن چندین عامل در جهت معامله شماست که شامل (روند . سطوح حمایت و مقاومت . سیگنال)

شمابه سادگی در برنامه تجارت خود بنویسید که هر گونه تجارت شما باید روند، سطح و سیگنال را در توافق بداند یا وارد آن نباشید. این نوع چیزها برای شروع معامله گران، برای ایجاد اعتماد و نظم و انضباط مفید است. من توصیه می کنم این را امتحان کنید اگر تازه یا در حال مبارزه هستید.

همیشه به یاد داشته باشید که شما در کنترل خود هستید و این قدرت واقعی شما در بازار است و تنها شانس شما برای ضرب و شتم مخالفان شما در این بازی است. خود کنترل چیزی است که شما یا از مربیان مانند من یاد می گیری

مطالب خلاصه از مقاله بود

مترجم گوگل

-

شیوه استفاده از تایم فریم های ۱-ساعته و ۴-ساعته برای تایید سیگنالهای نمودارهای روزانه

یکی از سوالات رایج از من این است که آیا از تایم های پایین تر استفاده میکنم؟ و اگر بله، چگونه؟

پاسخ به این پرسش مثبت است اما بایستی خاطرنشان کنم که استفاده من از نمودارهای مربوط به تایم فریم های پایین تر مشروط به تحقق شرایطی است و در مکان و زمان خود مورد استفاده قرار می گیرد. پس این مهم است که شما دریابید کی و چگونه از این نمودارها استفاده کنید و در این نوشتار دقیقاً می خواهم در این مورد صحبت کنم که شما چطور می توانید از نمودارهای تایم فریم های پایین تر در راستای گرفتن تاییدیه برای سیگنالهای تایم فریم روزانه و نیز مدیریت ریسک، مدیریت حجم پوزیشن ها و بهبود نسبت R/R خود بهره ببرید.

نمودارهای میان روزی مورد علاقه من

بایستی بگویم که من تنها در ۱۰% موارد روی نمودارهای تایم فریم های ۱-ساعته و ۴-ساعته بدون توجه به تحلیل تایم فریم روزانه ترید می کنم و در ۹۰% اوقات از تحلیل نمودارهای این تایم های پایین تر تنها در راستای تحلیل نمودارهای روزانه استفاده می کنم.در این راستا تحلیل نمودارهای میان روزی تنها به عنوان یک گواهی اضافه در همگرایی سیگنالها برای یک معامله و تصمیم گیری در خصوص ورود یا عدم ورود به آن معامله به کار برده می شوند. افزون بر این، در صورتی که شرایط ورود برای من محرز شد، از نمودارهای میان روزی برای تدقیق و بهبود کیفیت ورودها استفاده می شود. نکاتی که در این راستا بایستی مورد توجه قرار بگیرند:

-

این الگو در بازار بسیا نادر می باشد و مد لی از Opening Marubozu می باشد در روند نزولی قیمت آغازین این کندل با گپ (شکاف) رو به پایین باز می شود

اما در ادامه شاهد هیچ سایه پایینی نمی باشیم قیمت از نقطه آغاز رو به بالا حرکت کرده وبدنه نسبتا بزرگی را شاهد هستیم .

الگو Berish Belt Hold مدلی از Opening Marubozu می باشد در روند صعودی قیمت آغازین این کندل

با گپ (شکاف) رو به بالا باز می شود اما در ادامه شاهد هیچ سایه بالای نمی باشیم قیمت از نقطه آغاز رو به پایین حرکت کرده و بدنه نسبتا بزرگی را شاهد هستیم.

-

الگوی سه کلاغ سیاه Three Crows : آنها باید درپایین روز یا نزدیک به پایین روزشان بسته شوند (بدون سایه پایینی یا خیلی کوتاه)

قیمت Open هر کدام از آنها باید داخل بدنه اصلی روز قبل باشد .

اولین کندل سیاه باید زیر کندل سبز (صعودی) قبل شکل گرفته باشد.