حسین اسدی

پاسخ هایی که در انجمن ها داده ام

-

رویکردهای تحلیلی فارکس

همانند بازار سهام چند رویکرد تحلیلی عمده در فارکس وجود دارد؛ که در ذیل به بررسی مختصر آنها میپردازیم.۱- فنی (تکنیکال):

تحلیل گران فنی بر اتفاقات موجود در نمودارهای قیمت تمرکز میکنند. امروزه با توجه به پیشرفت این روش و طرفداران بیشمار آن، سبکهای تکنیکالی مختلفی از جمله تحلیل کلاسیک، الگوهای هارمونیک، امواج الیوت، پرایس اکشن و… به وجود آمدهاند که هر کدام مدعی بیشترین دقت ممکن میباشند.تحلیل نموداری در تمام بازارهای مالی چهارچوب یکسانی دارد، اما ویژگی هایی نظیر نقد شوندگی بازار بر نحوه تحلیل و میزان کارایی آن تاثیر گذارند.

از همین روی مطمئناً کسانی که روش تکنیکال را به درستی آموخته و دارای تجربه کافی در امر معامله گری باشند، میتوانند در هر کدام از بازارهای مالی نظیر بورس، فارکس و… به فعالیت بپردازند.

۲- بنیادی:

در بازار سهام، تحلیل بنیادی به معنی بررسی ترازنامه و اسناد مالی شرکتها، صنایع و کلیت اقتصاد کشور است؛ اما فلسفه اصلی بازار فارکس تبادل جفت ارزهاست، بنابراین برای تحلیل بنیادی در این بازار باید شرایط و عوامل اقتصادی، سیاسی و بعضاً اجتماعی کشورها و چه بسا در سطح جهان را بررسی نمایید.بطور مثال کاهش نرخ بیکاری یک رویداد مثبت اقتصادی است که در صورت ثبات سایر عوامل تاثیر گذار، موجب تقویت ارز آن کشور میشود. در چنین مواردی تحلیل گران بنیادی اقدام به خرید جفت ارزهایی مینمایند که ارز کشور مربوطه در آن به عنوان ارز پایه باشد.

۳-تکنیکال-بنیادی (تکنوفاندامنتال):

در سالهای اخیر برخی از صاحب نظران به جهت کاهش ریسک تحلیل، اقدام به بررسی هر دو بعد تکنیکال و بنیادی بازار مینمایند. به اعتقاد آنها در این روش با بررسی همه جوانب، خطای پیش بینیها تا حد زیادی کاهش مییابد.فرض کنید بحران اقتصادی اتحادیه اروپا را فرا بگیرد، در این صورت از دیدگاه تحلیل بنیادی، جفت ارزهایی که یورو در آنها ارز اصلی است، دچار روند نزولی میشوند. سپس بر اساس روش فنی باید در مواقع اصلاحی و در جهت روند کاهشی، از فرصت معاملات فروش استفاده نمود.

-

رباتهای معاملاتی با تکیه بر قوانین مکانیکی

یکی از ویژگیهای رباتهای معاملاتی، وابستگی آنها به الگوریتم های ریاضی برای یافتن ستاپهای معاملاتی است. برای این کار، بسیاری از رباتهای معاملاتی، همزمان از چندین اندیکاتور برای تحلیل تکنیکال و تصمیمگیری برای خرید و فروش جفت ارزها استفاده میکنند.محبوبترین اندیکاتورهای تکنیکال که در برنامه نویسی رباتها استفاده میگردد شامل: میانگین حرکتی، اُسیلاتورها و اندیکاتورهای روند هستند. برای مثال، یک ربات مقدماتی ممکن است با برخورد رو به پایین میانگین حرکتی با دوره 100 با میانگین حرکتی دوره 200، سیگنال خرید را صادر کند. احتمالاً به نظرتان آشنا است! بله، این همان استراتژی معروف میانگین حرکتی است که میانگین حرکتی متقاطع خوانده میشود. آنچه ربات فارکس انجام میدهد، اتوماسیون فرایند رصد تقاطع میانگینهای حرکتی بر روی جفت ارزهای مختلف است. مطمئناً این روند مزایای بسیاری در مقایسه با بررسی دستی این استراتژی دارد. اما نهایت عملکرد این ربات تنها به همان اندازه استراتژی میانگین حرکتی متقاطع بهینه و مناسب است که چه به روش دستی دستی و چه به صورت خودکار انجام شود.

مثال دیگری از ربات فارکس استفاده از شاخص Average Directional Movement است. یک ربات فارکس میتواند به شیوه طراحی گردد که با سیگنال اندیکاتور ADX مبنی بر صعودی بودن روند وارد معامله خرید گردد و با سیگنال روند نزولی اندیکاتور ADX، معامله فروش را باز کند.

قوانین معاملاتی مکانیکی معمولاً تنها در شرایط معاملاتی مشخصی کاربرد دارند. یک ربات دنبال کننده روند در بازارهای رِنج سوددهی مناسبی نخواهد داشت. در حالی که رباتی بر پایه سطوح حمایت و مقاومت، در بازارهای دارای روند با مشکل روبرو خواهد شد. البته رباتهای پیچیده تر قادر خواهند بود تا محیط فعلی بازار را در نظر بگیرند اما باز هم عملکرد آنها تحت تاثیر محدودیتهای موجود در قوانین معاملاتی مکانیکی قرار میگیرد.

چگونگی ارزیابی ربات معاملاتی فارکس

از آنجایی که رباتها اساساً اکسپرتهای معاملاتی هستند، به سادگی با پلتفرم متاتریدر قابل آزمایش هستند و میتوان نتایج گذشته بازار را با آنها آزمود. بسیاری از ارائه دهندگان رباتهای فارکس این کار را انجام داده و نتایج را در اختیار معاملهگران قرار دادهاند، بنابراین می توانید رباتی که با اهداف معاملاتی شما متناسب است انتخاب کنید. معیارهایی که باید در نظر گرفته شود: سوددهی، نسبت سود به زیان، بازدهی و حداکثر افت سرمایه است، اینها مهمترین معیارهای ارزیابی هر استراتژی معاملاتی به شمار میروند.اگر از پلتفرم متاتریدر استفاده میکنید، می توانید با کلیک بر روی گزینه سیگنالها در قسمت ترمینال و انتخاب یک ربات، عملکرد ربات فارکس مورد نظر خود را بررسی کنید.

شما میتوانید درصد رشد ربات، سود خالص، تعداد مشترکین و همچنین سپرده مشترکین، حداکثر افت سرمایه ، معاملات هر هفته، میانگین باز بودن معاملات و غیره را بررسی کنید. اگر میخواهید یک ربات خودکار فارکس را برای انجام معاملات خود در نظر بگیرید، مطالعات و آگاهی کامل در مورد آن بدست آورید، زیرا در صورت انتخاب صحیح، آن ربات برای معاملات شما تصمیم خواهد گرفت و سود مورد نظر را برایتان به ارمغان خواهد آورد.

چگونگی استفاده ار رباتهای معاملاتی فارکس

اکنون شما میدانید که یک ربات معاملاتی فارکس چیست، چگونه کار می کند و چگونه باید عملکرد آن را ارزیابی کنید. حال زمان آن رسیده که با در نظر گرفتن نحوه تصمیمگیری در مورد معاملات خود، بهترین استفاده را از رباتهای معاملات فارکس داشته باشد.مهمترین قانون استفاده از ربات معاملاتی، به کارگیری آن در شرایط خاصی از بازار است که ربات بر پایهی آن برنامه ریزی شده است. درست هممانند هواپیما که خلبان به صورت دستی مراحل برخاستن و فرود را انجام میدهد و شرایط خودکار تنها در زمانی که هواپیما در حال پرواز است اجرا میگردد. مانند این مثال، شما نباید در شرایط بیثبات و بحرانی بازار از رباتها استفاده کنید (مگر آنکه رباتی برای یک شرایط خاص طراحی شده باشد). همچنین، رباتهای دنبال کننده روند نباید در بازارهای رِنج اجرا شوند و بالعکس.

آگاهی از شرایط بازار برای افزایش بازدهی ربات شما الزامی است، بنابراین برای کسب حداکثر سود تنها در زمانهای مشخص مجاز به استفاده از ربات هستید. شما میتوانید از چندین ربات با استراتژیهای معاملاتی مختلف استفاده کرده و بر اساس شرایط موجود بازار هر کدام از آنها را فعال کنید. به این ترتیب، از رباتهای معاملاتی بهترین استفاده را خواهید داشت.

-

اکسپرت ها چگونه می توانند به تریدر کمک کنند

ربات های معامله گر – اگر از دید تکنیکالی به قضیه نگاه کنید بله ربات های معامله گر کار میکنند. با این حال،مسئله این است که آنها فقط ابزار هستند و مانند همه ابزار ها،نتیجه آن بستگی به این دارد که برای چه چیزی و تا چه حد از آن صحیح استفاده میشود. هستند معامله گر هایی که به راحتی به رباتها برای رسیدن به موفقیت اعتماد میکنند. در حالی که دیگران با آن مشکل دارند، به نظر شما چرا؟

اکسپرت (EA) دقیقا چیست؟

Expert Advisor (که بیشتر با متاتریدر ۴ شناخته میشود)، نرم افزاری است که داده های قیمت را در بازار دنبال میکند و سپس آنها را تجزیه و تحلیل میکند تا تصمیم بگیرد چه زمانی و چه موقعیتی برای ورود و خروج از معامله مناسب است.

ربات های معامله گر فارکس واقعا کار میکنند؟ Do Forex Trading Robots Really Work?

این ربات ها چند مزیت دارد، برای مثال میتواند اطلاعات زیادی را در کسری از ثانیه جمع آوری و آنالیز کند. درحالی که انسان باید چند ساعت برای بررسی آنها زمان بگذارد. علاوه بر آن، ربات ها احساسی عمل نمیکنند و ۲۴ ساعته و ۵ روز هفته در دسترس هستند و به استراحت هم نیاز ندارند.

اما معایبی هم دارند. این فقط یک ربات فارکس است، بنابراین نمیتواند فکر کند و با تغییرات شرایط بازار سازگار نیست، این یک ابزار تجاری کاملا تکنیکالی است و اخبار مربوط به بازار را نمیبیند و همچنین این ربات ها ممکن است دچار مشکل شوند و ارتباطشان قطع شود مانند قطع اتصال سرور که باعث از کار افتادن ربات ها میشود.

Parabolic SARمطالعه این مطلب

انواع ربات هاشما میتواند یکی از این دو نوع را انتخاب کنید، و از برخی از ویژگی های این ربات ها استفاده کنید

۱- اتوماتیک :

این ربات ها میتوانند هر کاری را انجام دهند، کافی است آن را راه اندازی کنید. آنها بر اساس پارامتر هایی که تعیین میکنید، معامله میکنند.

۲- نیمه اتوماتیک :

این ربات ها میتوانند هر کاری را به جز باز و بسته کردن معامله، انجام دهند. معمولا این ربات ها کار های جزئی را انجام میدهند و چیزهایی که باید برای نقطه ورود، حد ضرر و حد سود در نظر بگیرید را محاسبه و برای شما نشان میدهند. ولی در نهایت شما باید تصمیم بگیرید که معامله را انجام دهید یا خیر.

توجه داشته باشید که بعضی از افراد، اندیکاتور ها را نوعی ربات در نظر میگیرند چرا که آنها از تحرکات قیمت، بر اساس پارامتر هایی که تعیین شده، سیگنال های ورود و خروج تولید میکنند.

ربات های معامله گر فارکس واقعا کار میکنند؟ Do Forex Trading Robots Really Work?

خب … آیا ربات ها میتوانند پول دربیاورند؟

بسیاری از معامله گران فارکس، زمانی که تازه شروع به اموزش فارکس میکنند، برای استفاده از اکسپرت ها وسوسه میشوند چون راه آسانی برای پول درآوردن به نظر می آید.

ولی برای این کار به مهارت، صبر و یادگیری نیاز دارند تا در فارکس بهتر عمل کنند. بعضی از معامله گران تازه کار در حین معامله، بیش از حد احساساتی میشوند . بنابراین استفاده از اکسپرت ها، راه ساده ای برای حل این مشکل به نظر میرسد.

اما مسئله این است که اکسپرت ها بدون ریسک نیستند و همان طور که قبلا ذکر شد، آنها نسبت به اخبار بازار واکنش نشان نمی دهند. و آنها میتوانند در روز هایی که شرایط بازار تغییر میکند از بازار خارج شوند(معامله نکنند). (برای مثال شرایط جفت ارز GBPUSD با قبل از Brexit بسیار متفاوت است)

نقاط پیوت در فارکسمطالعه این مطلب

توصیه ها

معامله با اکسپرت های اتوماتیک به این معنا است که کنترل حساب خود را به یک ماشین سپرده اید و در صورت بروز هر مشکلی، حساب شما از بین میرود.

بنابراین بهتر است از اکسپرت های نیمه اتوماتیک استفاده کنید

شما میتوانید اعتبار ادعاهای سازنده اکسپرت ها را، با بک تست آن تایید کنید ( امکان تست ربات در گذشته بازار که یک ویژگی خوب در متاتریدر ۴ است). اما همیشه عملکرد گذشته، نتایج آینده را تضمین نمیکند. حتی اگر از کارکرد آن مطمئن باشید، باید اصول مدیریت سرمایه را به خوبی رعایت کنید.

همانطور که گفته شد، اکسپرت ها مزایایی هم دارند و میتوانید با آنها پول دربیاورید اما قبل از هر کاری مثل همیشه باید محتاط و آگاهانه عمل کنید.

-

معنی اکسپرت در لغت به معنی “متخصص و کارشناس” است.هرگاه استراتژی مالی Financial Strategy خود را در محیط پلتفرم معاملاتی برنامهنویسی کرده و اجازه دهیم تا کامپیوتر جای ما عملیات خرید یا فروش را انجام دهد اکسپرت گویند.

در دستهبندی انواع روشهای تحلیل سه روش وجود دارد:

۱-تحلیلگر فاندامنتال Fundamental analyst

2-تحلیلگر تکنیکال Technical Analyst

3- ترکیبی از دو حالت قبل که تکنو فاندامنتال گویند.

تحلیلگران تکنیکال از یکسری نمودار Chart و یکسری ابزارهای گرافیکی که به آن اندیکاتور Indicator میگویند استفاده میکنند مانند Moving,Atr, Sar,… و برای اینکه نماد رو خرید Buy کنند بعضاً از ترکیب این اندیکاتورها و یکسری ابزارها و روشهای دیگر استفاده میکنند که از ترکیب این ابزارها قواعدی ساخته میشود که به آن استراتژی گویند. برای مثال:یک استراتژی ساده

دو اندیکاتور مووینگ اوریج Moving Average با پریودهای زیر

Moving Average 1: Period=11, Price close, Shift=0Moving Average 2: Period=21, Price close, Shift=0

یک اندیکاتور Rsi

Rsi Period=11,Price=Closeقواعد استراتژی:

هرگاه Ma fast>Ma Slow که بهاصطلاح میگویم کراس Cross کرد و شیب به سمت بالا باشد میگویم محیط Buy شده و هرگاه Ma Fast

مرحله بعد چک میکنم آیا Rsi در محدوده زیر ۵۰ برای Buy خرید و بالای ۵۰ برای فروش هست

مقدار sl:Buy کوچکترین Low پنجتا کندل قبل از ورود

مقدار sl:Sell بزرگترین High پنجتا کندل قبل از ورود

مقدار Tp=0 چون روندی است

سیستم تریل من هم از Parbolic Sar

میزان لات = ۳% از کل سرمایه در هر پوزیشن

فرض قواعد بالا استراتژی من باشد و حالا این قواعد را فرضاً در بازار سهام میخواهم موردبررسی قرار دهم. باید تکتک سهمها نمودارش را بازکنیم و ببینیم آیا شرایط بالا را دارد تا خرید کنیم!!! خوب حالا کل نمادهای بورس ۲۴۰۰ (فعال و غیرفعال) و حدود ۵۰۰ تا ۶۰۰ نماد هم بهطور متوسط باز هستن زمان زیادی خواهد برد و یه کار کسلکننده است اینجاست که با داشتن اکسپرت همه این مشکلات حل خواهد و ظرف چند دقیقه همه اینها بررسی میشن.پس به دلایل بالا و خیلی دلایل دیگر ضرورت داشتن اکسپرت Expert اهمیت پیدا میکنند.

پس اکسپرت یک برنامه کامپیوتری است که استراتژی ما تبدیل به برنامه شده و جای ما رفتار میکند. پس برای نوشتن اینچنین برنامهای باید به یک برنامهنویس کامپیوتر که هم برنامهنویسی بلد باشه + بورس و سهام و آتی سکه و.. بدونه چیه و تجربه اینکار رو داشته باشه باید مراجعه کرد تا بتونم با سفارش اکسپرت به برنامه نویس اکسپرتم خودم رو سفارشی بسازم.

حالا برنامه نویس چیکار می کنه:

برنامه نویس میاد از یک پلت فرم معاملاتی که توش بشه برنامه نویسی کرد مثل برنامه معروف متا تریدر MetaTradr که برای سهام ایران نرم افزار پارس رسا (متا ورژن ۴) و مفیدر تریدر (متا ورژن ۵) استفاده می کنه و در این پلت فرم در بخش برنامه نویسیاش که در متا تریدر MetaEditor هست برنامه نویسی می کنه و پس از تست و اتمام کار اون فایل رو به من میده تا بتونم روی حسابم چک کنم استفاده میکنم.

برنامه MetaTrader ماله یه شرکت روسی به نام Meta Quotes متاکویتز که انصافاً هم خوب دارن کار میکنه و بخش پشتیبانی اونها هم قوی کار میکنن.

راههای داشتن یک اکسپرت:

از اینترنت رایگان دانلود کنیم

خرید اکسپرت از اینترنت و دوستان و…

از دوستی بگیریم

از کتابی بخونیم

یه شخصی داشته باشه و اون رو روی حساب ما ران کنه و بخشی از سود ما رو بگیره

بهترین حالت اینکه خودم بسازم. -

بعد از این که قیمت به کانال پایین رسید، بایستی صبر کنیم تا قیمت به کانال بالا برسد تا شروعی جهت ورود به پوزیشن فراهم گردد. بنابراین کانال دنچیان، با دو مرحله، ما را در تعقیب روند قرار میدهد:

در روند صعودی، صبر کنید تا قیمتها به کانال پایین نفوذ کنند.

بعد از رسیدن قیمت به کانال پایینتر، زمانی که یک پیپ بالاتر از کانال بالایی حرکت کرد، وارد پوزیشن شوید.

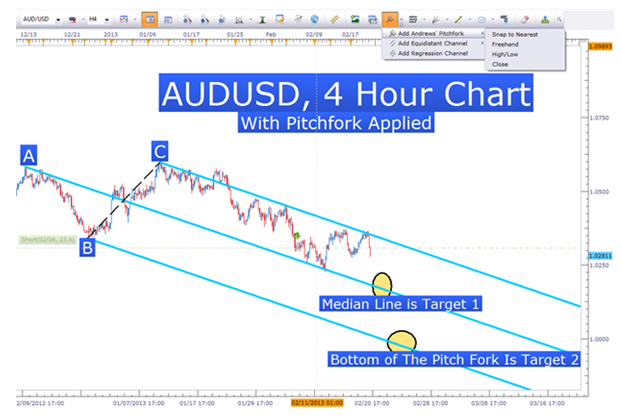

(چنگال) پیچفورک اندرو- خط میانی

انجام معامله با چنگال اندرو زمانی قدرتمند است که شما نقاط شروع برای رسم الگو را پیدا کنید. این چنگال توسط دکتر آلن اندری توسعه یافت و بر اساس مفهومی است که اغلب قیمت، به میانگین قیمت با نوساناتی دور از خط میانه، تا زمانی که مسیر روند تغییر کند، برمیگردد. این الگو امکان ریسکهای شدید و اهداف سود معقول را مشخص میسازد.در بازار معاملاتی بیاموزید: ایجاد (چنگال) پیچفورک ساده است و بر روی پیوتهای بازار به وجود میآید.

-

چگونه با این استراتژی معامله میتوان معامله کرد؟

در شکل بالا که خطوط آبی رنگ رسم شده است ، قیمت در حرکت روزانه به صورت قراردادی ۲۰ پوینت را به همراه دارد. معاملهگر سویینگ (نوسان) بایستی به حداکثر قیمت هوشیار باشد، قیمت قراردادی همپوشانی بسیار زیادی دارد و احتمال بسیار زیادی وجود دارد که قیمت در روند قبلی هفته گذشته ادامه داشته باشد. زمانی معامله فروش صورت میگیرد که اولین کندل به پایین محدوده قراردادی از چند کندل گذشته حرکت کند. توقف معامله میتواند در بالاترین قیمت سویینگهای کوچک اخیر قرار گیرد (فلش نارنجی رنگ).مثال دیگری در سویینگ یا (نوسانگیری) زیر انجام شده است.

مجددا بر روی چارت ۲۴۰ دقیقهای EURUSD کار میکنیم.

در دایره سبز زنگ، میتوانیم اصلاح نزولی را مشاهده کنیم، و به حرکت آهسته نزولی روند توجه کنید. به همه کندلهای قیمت که با هم همپوشانی دارند دقت کنید. با این که اصول یکی است ولی ورود به پوزیشن در این معامله سختتر از نمایش آن است. بایستی صبر کنیم تا قیمت نشانهای از برگشت را نشان دهد. در پایان اصلاح، دو کندل به صورت جداگانه بالاتر از خط آبی حرکت میکنند. نشاندهنده این است که قیمت درگیر برگشت است.

بعد معاملهگر بایستی در قیمت آغازین کندل (Open) خرید کند و توقف را در پایینترین نقطه اصلاح قرار دهد. در حدود ۳۰ پوینت ریسک وجود دارد، در صورتی که موفق به سوار شدن بر روی نوسان شوید، ۶۰۰ پوینت به دست می آورید. معامله با روش سویینگ یا (نوسانگیری) کمی دقیقتر و متفاوت از تکنیکهای متقاطع است. اما سیگنالهایی را بر اساس مدیریت مالی و ورود به بازار ارائه میدهد.

مترجم و نویسنده: خانم هانیه عظیمزادگان

-

حسین اسدی

کاربرمهر ۱۵, ۱۳۹۷ در ۶:۱۱ ب.ظ در پاسخ به: معرفی استراتژی معاملاتی فراکتال بلستر تکنیکهای معاملاتی فراکتالمرحله سوم: حرکات قیمت نیاز به شکست در بالای شمع فراکتالی دارد که قبلا در مرحله اول مشخص شده است.

زمانی که متوجه شدید پنج شمع متوالی به شدت به سمت پایین حرکت نمیکنند و در بین شمعهای فراکتال بالا (High) و بالای دندان تمساح قرار دارند، جلو می رویم و دستور سفارش ورود میدهیم.

شما میتوانید از این طریق وارد شوید یا اگر در نمودار شما چنین چیزی رخ داد، میتوانید دستور سفارش دهید. به هر حال این وضعیت مناسب است زیرا معیارهای مورد نظر را دارد.

مانند شکل زیر می باشد:

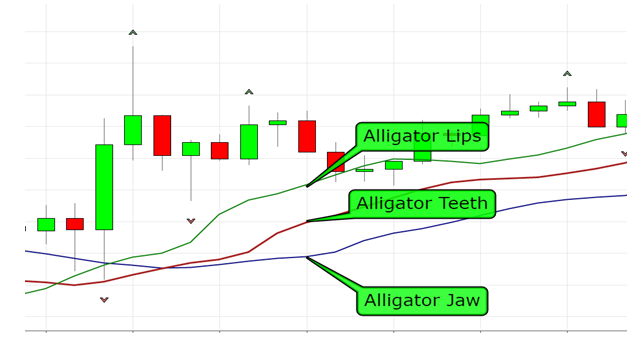

همانطور که در شکل بالا می بینید، جای فراکتال اصلی را که کشف شده، مشخص کردم، سپس پنچ شمع یا بیشتر داریم که ظاهر شدند و به زیر دندان تمساح رانده نشدند، خطوط تمساح نیز همدیگر را قطع نکردند، سرانجام حرکت قیمت در بالای شمع فراکتال شکسته شد (روند صعودی) و در نتیجه باعث شروع معامله میگردد.

حد سود و ضرر

شما میتوانید تغییرات در این استراتژی را مورد ارزیابی قرار دهید تا جایی که حد سود و ضرر را مشخص نمایید.

زمانی که دو خط تمساح از یکدیگر عبور کردند، از معامله خارج شوید.

به احتمال زیاد به این معنی است که تمساح به خواب میرود و مسیر حرکت قیمت معکوس یا تثبیت میشود.در این معامله، ۷۰ پیپ برنده شدهاید( در نمودار زیر)

-

حسین اسدی

کاربرمهر ۱۵, ۱۳۹۷ در ۶:۰۵ ب.ظ در پاسخ به: معرفی استراتژی معاملاتی فراکتال بلستر تکنیکهای معاملاتی فراکتالمرحله دوم: فراکتال معاملاتی بیل ویلیامز: مشخص کنید کجا فراکتال تشکیل شده است (بالا یا پایین دندان تمساح)

توجه: در این مثال ما از پوزیشن خرید استفاده میکنیم بنابراین تمام این قوانین برای خرید اعمال می شود.

فراکتالها، فراز و فرودها را نشان میدهد. اندیکاتور فراکتال پایه در هر دقیقه، از پنج میله تشکیل شده است. بنابراین وقتی در اینجا یک فراکتال را مشاهده کردید، آن چیزی که ممکن است برای آن رخ دهد به شرح زیر است:

حداقل پنج میله متوالی وجود دارد، بلندترین میله (حداکثر قیمت) در وسط و دو میله (حداکثر قیمت) پایینتر در دو طرف آن هستند.

جهت معکوس آن، حداقل پنج میله متوالی وجود دارد، پایینترین میله (حداقل قیمت) در وسط و دو میله (حداقل قیمت) بالاتر در دو طرف آن قرار دارد (که فرکتال فروش را تشکیل می دهد).

فراکتالها تنها با یک شمع (کندل) در سمت راست ظاهر میشود اما باید دانست که این یک فراکتال تایید نشده است زیرا حرکت قیمت ممکن است به داخل آن سطح نفوذ کند. بنابراین برای اینکه یک فراکتال برای همیشه نمایش داده شود و در نمودار بماند، معاملهگر بایستی منتظر دو شمع (کندل) در سمت راست فراکتال بماند.

فراکتالها با ارزش صعودی و نزولی با فلش بالا و پایین نشان داده میشوند.

حالا به نمودار زیر استراتژی معاملاتی فراکتال بلستر نگاهی بیندازیم.

در بالا خطوط منحصر به فرد اندیکاتور تمساح وجود دارد. شما بایستی به جایی که فراکتالها بر روی کندلها در این اندیکاتور خاص قرار دارند، آگاه باشید. -

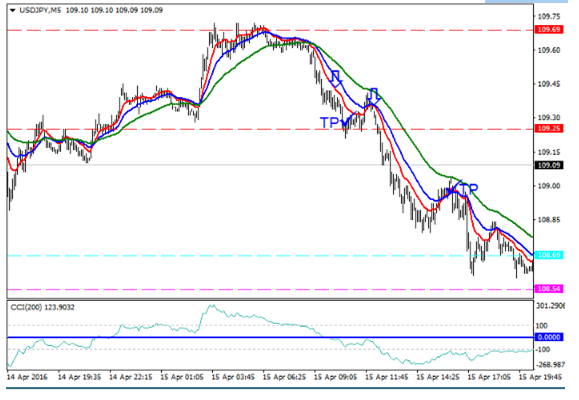

نمودار فروش:

استراتژی اسکالپ با CCI

نویسنده و مترجم: خانم هانیه عظیم زادگان -

خطوط عمودی زمانی نشاندهنده این است که RSI بالای ۶۵ یا کمتر از ۳۵ میباشد.

**لطفا دقت شود: RSI سیگنال ورود نیست. به سادگی به ما کمک میکند صبور باشیم، زیرا ما مجبوریم قبل از رفتن به مرحله بعدی، شرایط اشباع خرید یا فروش را پیشبینی کنیم.

باند بولینگر و RSI به ما این امکان را میدهد تا مطمئن شویم بازار مانند نوار ارتجاعی کش آمده (حالت کشسانی دارد) و آماده یک ضربه سریع اصلاح یافته در جهت مخالف میشویم.

حالا میدانیم که بازار در موقعیتی است که حالت ارتجاعی برگشتی دارد، اما توانایی ورود به معامله را هنوز نداریم. اینجا، زمانی است که تعداد زیادی از معاملهگران دچار اشتباه میشوند. وقتی آنها میبینند که RSI بالای ۶۰ یا ۷۰ رفته بسیار خوشحال میشوند و شروع به خرید میکنند.

مشکل زمانی است SRI به ۶۰ یا ۷۰ اصابت کرد، بازار هنوز در مرحله حرکت است و ما نمیتوانیم به آسانی بفهمیم که این حرکت تا چه زمانی طول خواهد کشید. ما نمیدانیم که این حالت ارتجاعی تا چه میزانی کش خواهد آمد. بنابراین بسیار مهم است که استراتژی مورد نظر را در مرحله بعد به کار بندیم تا اطمینان حاصل شود که یک برنامه کامل دارید و اینکه چه زمانی وارد معامله شویم.

ما منتظر میمانیم تا قیمت، باند بولینگر را سوراخ کند و همزمان با آن RSI بالای ۶۵ باشد. وقتی دو شرایط ذکر شده برآورده شد (باند بولینگر سوراخ شود و RSI در منطقه اشباع خرید یا فروش باشد) میتوانیم وارد مرحله سوم شویم.

-

حسین اسدی

کاربرمهر ۱۵, ۱۳۹۷ در ۳:۴۶ ب.ظ در پاسخ به: معرفی استراتژی معاملاتی هیکین آشی ( Heiken – Ashi)اکنون معامله گر:

بعد از دو کندل قرمز متوالی کاملا تو پر وارد معامله خرید میشود و استوکاستیک بالای ۷۰ است.

بعد از دو کندل سبز متوالی کاملا تو پر وارد معامله فروش میشود و استوکاستیک زیر ۳۰ قرار دارد.

فیلتر توقف سفارش

جهت بهبود عملکرد روزانه از این استراتژی بهتر است از فیلترهای دیگر نیز استفاده شود. توصیه میکنم توقف سفارش را در تنظیمات کار خود قرار دهید.

نمودار زیر تنظیمات خرید را نشان میدهد. معاملهگر بایستی توقف سفارش خرید را کمی بالاتر (مثلا چند پیپ) از قیمت آغازین (Open) دومین کندل برگشتی هیکین-اشی قرار دهد.

همین روش برای تنظیمات فروش به کار میرود و معاملهگر بایستی دستور توقف فروش (Sell stop) را کمی پایینتر (چند پیپ) از دومین کندل برگشتی قرار دهد.

-

حسین اسدی

کاربرمهر ۱۵, ۱۳۹۷ در ۳:۴۴ ب.ظ در پاسخ به: معرفی استراتژی معاملاتی هیکین آشی ( Heiken – Ashi)تنظیمات فروش

هنگامی که قیمت در دو کندل متوالی قرمز رنگ بعد از یک سری کندلهای سبز رنگ قرار میگیرد، روند از حالت صعودی خارج میشود و احتمال برگشت زیاد است. پوزیشن فروش بایستی بررسی گردد.

تنظیمات خرید

اگر قیمت بعد از یک سری کندلهای قرمز، در دو کندل سبز متوالی قرار گیرد ، روند از حالت نزولی خارج می شود و احتمال برگشت زیاد است. پوزیشن خرید بایستی بررسی گردد.

فیلترها

تشکیل کندلهای خام (بدنه خالی)، برای داشتن یک استراتژی ارزشمند جهت معامله کافی نیستند. معاملهگر به فیلترهای دیگری نیاز دارد تا سیگنالهای دروغین را از بین ببرد و عملکرد را بهبود بخشد.فیلتر مومنتوم (اسیلاتور استوکاستیک با تنظیمات (۳،۷،۱۴))

توصیه میکنم از اسیلاتور ساده با تنظیمات (۳،۷،۱۴) استفاده کنید.

-

بازارهای اصلی که تجارت من هستند …

من به طور منظم در نگاه کرده و جفت ارزهای اصلی فارکس، S & P500، SPI200 (و دیگر شاخص های عمده سهام)، نفت خام و طلا کالاهای مورد علاقه من هستند دنبال کنید. اینها بخش عمده ای از بازارها هستند که من دوست دارم به طور فعال تماشا و تجارت کنم، اما من به طور مداوم به دیگران نگاه می کنم. در سال های اخیر، این بازار قابل ملاحظه ای به سود تجارت من کمک کرده اند و من هم آنها را در اخیر معامله رقابت معاملات که من برنده .EURUSD – یورو / دلار جفت ارز فارکس

EURUSD، همچنین به عنوان یورو / دلار شناخته می شود، به عنوان یک محصول FX نقطه (فارکس) در پلت فرم Metatrader که من استفاده می شود ارائه می شود. قیمت نقدی EURUSD در هر زمان معین، نشان دهنده نرخ ارز فعلی بین یورو و دلار آمریکا است. به عنوان مثال، اگر نرخ ۱.۱۷۰۰ باشد، یعنی ۱ یورو به ارزش ۱.۱۷۰۰ دلار آمریکا است، به عبارت دیگر، یورو قوی تر از دلار است (همانطور که در حال حاضر).

رفتار بازار و گرایشات قیمت قیمت

EURUSD تمایل بیشتری به جفت ارز بیشتر دارد. در نتیجه، در مقایسه با GBPUSD یا AUDUSD، می تواند تا حدودی خسته کننده باشد. به این ترتیب، سیگنال های عمل قیمت ، به خصوص در مدت زمان ۴ ساعته و روزانه نمودار، به طور معمول اغلب در این جفت پرداخت می شود. این تمایل به احترام به سطح حمایت و مقاومت دارد و با دوره های روند مداوم همراه است و پس از آن، دوره های طولانی مدت حرکات جانبی به خصوص در محدوده های تجاری بزرگ، مشخص می شود . EURUSD یک بازار مورد علاقه من است عمدتا به این دلیل که بسیاری از مردم آن را تجارت می کنند که بسیاری از سیگنال های واضح آن “خودخواهانه” -

درک مشخصات محصول MetaTrader

OTC، CFD، نقطه، آینده، فارکس، کالاها، شاخص ها، به عنوان مبدا، همه ی این محصولات و لغات را می توان بسیار گیج کننده و ناخوشایند دانست. بیایید همه ی آن را اینجا و اکنون ساده کنیم.بازارهای نقطه – قیمت “نقطه قیمت” یک بازار توسط بانک های مرکزی و کارگزاران در سراسر جهان نقل شده است، به عنوان مثال، قیمت فعلی EURUSD در معاملات ارز فارکس به عنوان “قیمت نقطه” نقل قول شده است. بازارهای اوراق بهادار (این بدان معنی است که بیش از بازارهای متقابل) هیچ مبادله مرکزی ندارند و معاملات به صورت الکترونیکی انجام می شود، به طور مستقیم بین دو طرف (مانند کارگزار و یک معامله گر خرده فروش مانند شما) انجام می شود و این معامله براساس قیمت نقطه ای بازار بازار اساسی است. اندازه قرارداد و قیمت هر نقطه می تواند از یک کارگزار به بعد متفاوت باشد.

CFD – این برای قراردادها برای تفاوت است. این محصول توسط موسسات و یا کارگزاران ارائه می شود که محصول مالی پایه را نشان می دهد. بنابراین، هنگامی که شما CFD را در معرض فروش قرار می دهید، شما به طور مستقیم با بازار پایه برخورد نمی کنید، شما در بازار “آینه” معامله می کنید و این به این معنی است که تاجر های خرده فروشی معمولا به آن دسترسی دارند. این بازار آینه در بالای بازار آتی و یا بازار قرار دارد. بنابراین، شما می توانید یک CFD طلا را به عنوان مثال، که نشان دهنده بازار آتی طلا (به نام CFD آینده) است، به فروش می رساند یا شما می توانید یک CFD طلا که بازار نقدی طلا را نشان می دهد (به عنوان پول نقد cfd) معامله کنید.

طلا (و بعضی از بازارهای دیگر) به عنوان یک بازار نقدی و آینده بازار معامله می شود و با MetaTrader شما می توانید یک CFD نقدی را که بر روی بازار نقطه ای است، در برابر بازار قرار دهید. محصول واقعی آتی در شیکاگو، نیویورک یا لندن به صورت تبادل نظارتی است. مقادیر مختلف قرارداد و قیمت متفاوت قیمت در هر نقطه بین کارگزاران معمول است.

فارکس تنها بازار نقطه ای است، با این حال، معاملات آتی ارز در مبادلات عمده وجود دارد اما ما آنها را تجارت نمی کنیم.

کالاها و شاخص ها می توانند در یک بازار نقدی یا یک بازار آتی عرضه شوند، اما در جایی که می خواهید نقطه تجاری آنها را تبدیل به یک CFD نقدی کنید و در آن شما می خواهید آیندۀ تجارت، CFD آینده ای باشد.

توجه – برای تجارت همان بازارهای که در این مقاله بحث می کنم، می توانید از طریق پلت فرم MetaTrader که از اینجا استفاده می کنید ، به آنها دسترسی پیدا کنید . -

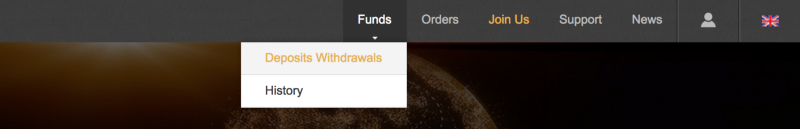

مرحله دوم : پس از ثبت نام در بایننس، وارد حساب کاربری خود شوید. در قسمت بالا سمت راست، چند منو وجود دارد. در قسمت Funds روی گزینه Deposits Withdrawals کلیک کنید.

مرحله سوم : حالا می توانید با رفتن روی کیف پول بیت کوین یا اتریوم خود و انتخاب گزینه Deposits به آدرس دریافت شده بیت کوین یا اتریومی را که از صرافی داخلی خریداری کرده اید را به بایننس شارژ کنید.