-

آموزش MACD

منظور از بهترین نقاط ورود با MACD چیست؟

این مقاله توسط جیمز آیتیمیمووا نوشته شده است و در اختیار بازار معاملاتی جهان قرار گرفته است. این استراتژی سادهای برای معاملهگران کوتاه مدت میباشد و به روشی از MACD استفاده میکنند که به طور کامل آن را ثابت خواهم کرد. نقطه قوت این استراتژی این است که روند را دنبال میکند، بیشتر از یک اندیکاتور استفاده میکند و به طرز باور نکردنی برای معاملات باینری آپشن سودمند هستند. علاوه بر این MACD در تایم فریمهای مختلف به کار میرود و این تکنیک در معاملات بلند مدت کاربرد دارد.بهترین MACD ورود به پوزیشن چیست؟

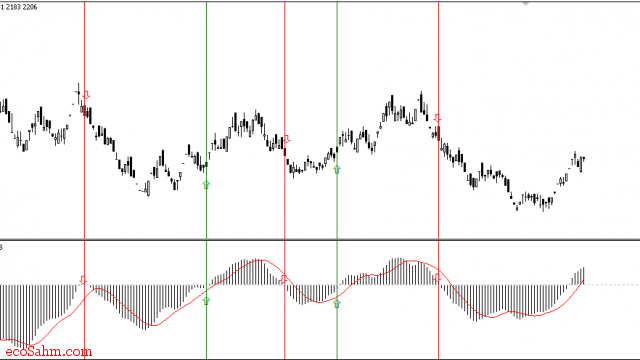

این سوال سختی است که به آن جواب بدهم زیرا راههای زیادی برای استفاده از MACD وجود دارد تا سیگنالهای خوبی را صادر کند. جیمز از چارت ۵ دقیقهای، دو میانگین متحرک و دو MACD استفاده میکند. به نظرم بهترین روشی را که پیشنهاد میدهم این است در چارت از شمع (کندل) استفاده شود. دو میانگین متحرک ۵۰ و ۱۰۰ ساده (Simple)، هر دو MACD با استاندارد ۹/۲۶/۱۲ مشخص میشوند اما یکی از آنها هیستوگرام است و دیگری اسیلاتور. مجموع این اندیکاتورها همراه با حرکات، سیگنال هایی را صادر میکند که از ۲۰ دقیقه تا چند ساعت طول میکشد.

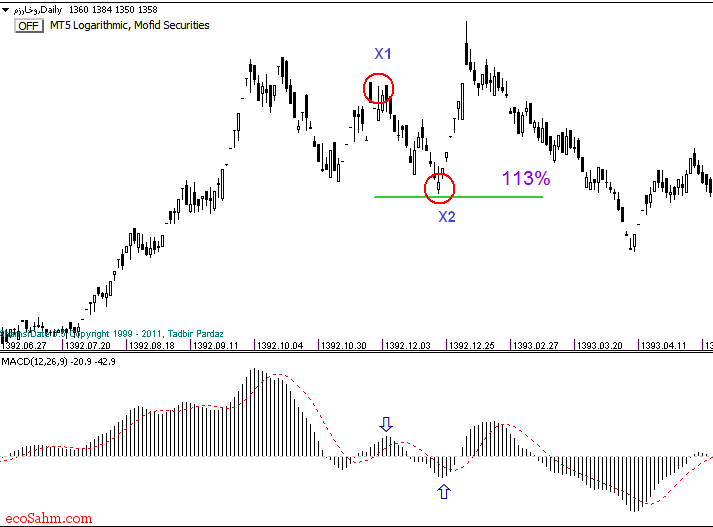

تنظیمات آن بسیار ساده است و در سیگنال چارت ۵ دقیقهای بسیار مرتب کار میکند. دو میانگین متحرک به کار می رود تا روند، نوع روند و بخشی از سیگنال را تعیین نماید. روند توسط پوزیشنهای دو میانگین متحرک ساده (Simple) مشخص میشود. هنگامی که میانگین متحرک کوتاه مدت ۵۰ بالای میانگین متحرک بلند مدت ۱۰۰ قرار گیرد، روند صعودی میشود. هنگامی که میانگین متحرک کوتاه مدت ۵۰ پایین میانگین متحرک بلند مدت قرار گیرد، روند نزولی است. آنچه که در ذهن معاملهگر ساخته میشود فقط بر اساس این روند است. زمانی که روند صعودی است، سفارش دهید و زمانی که نزولی است تغییر پوزیشن دهید. سیگنال زمانی صادر میشود که MACD در منطقه اشباع خرید (overbought) یا اشباع فروش (oversold) باشد و در همان زمان تقاطعی وجود دارد یعنی قیمت از میانگین متحرک (SMA) عبور کرده است، در روند نزولی بایستی منتظر بمانید تا قیمت در بالای میانگین متحرک حرکت کند. زمانی سیگنال صادر می شود که اسیلاتور MACD در منطقه اشباع فروش (Overbought) قرار گرفته است و تقاطع نزولی را به وجود میآورد. این تقاطع و سیگنال با هیستوگرام MACD قابل پیشبینی است. اگر به مثال زیر نگاهی بیندازید، هیستوگرام MACD یک واگرایی خوب دارد و پیشبینی حداکثر قیمت (High) پایینتر را میدهد و سیگنال خرید متعاقبا توسط این سیستم صادر میگردد. قوانین ورود برای خرید:

قوانین ورود برای خرید:

میانگین متحرک با دوره زمانی۵۰ بالای میانگین متحرک بادوره زمانی۱۰۰

اسیلاتور MACD در منطقه اشباع فروش (Over sold)

هیستوگرام MACD صعودی باشد.

قوانین ورود برای فروش :

میانگین متحرک بادوره زمانی۵۰ پایین میانگین متحرک بادوره زمانی۱۰۰

اسیلاتور MACD در منطقه اشباع فروش (Overbought)

هیستوگرام MACD نزولی باشد.