Home ‹ تالار گفتگو فارکس ‹ اندیکاتورها و کندل شناسی ‹ آموزش پرایس اکشن

Tagged: آموزش پرایس اکشن

-

آموزش پرایس اکشن

ارسال شده توسط admin در اردیبهشت ۱۱, ۱۳۹۷ در ۵:۳۵ ق.ظپرایس اکشن یکی از روش های پرطرفدار تحلیلگری در بازارهای مالی است. روشی که فقط چارت قیمت را در نظر می گیرد و از اندیکاتورها استفاده نمی کند. اما با این حال برخی اشتباهات متداول نیز در بین تریدرهایی که از این روش استفاده می کنند دیده می شود. اشتباهاتی که ممکن است باعث ضرر و زیان در معاملات شود.

در این مطلب قصد داریم ۸ راز پرایس اکشن را به شما نشان دهیم تا بتوانید با بهره گیری از آنها، دانش تحلیلی خود را ارتقا دهید.

۱- محدوده حمایت و مقاومت بهتر از سطوح هستند

حمایت ها و مقاومت ها مهمترین مبحث در پرایس اکشن می باشند و اگر کسی بتواند حمایت ها و مقاومت ها را به درستی درک کند، سودهای بی نظیری از بازار خواهد گرفت.

اکثر تریدرها تنها از یک خط افقی برای مشخص کردن سطوح حمایت و مقاومت استفاده می کنند. اما “محدوده های حمایتی و مقاومتی” نسبت به این سطوح بهتر عمل می کنند. دلیل آن هم به نوسانات قیمتی باز میگردد. چون نوسان قیمت ممکن است یک سطح را چندین بار رد کند، اما محدوده ها به همین راحتی شکسته نمیشوند و باعث فیلتر شدن نویزها می شوند.

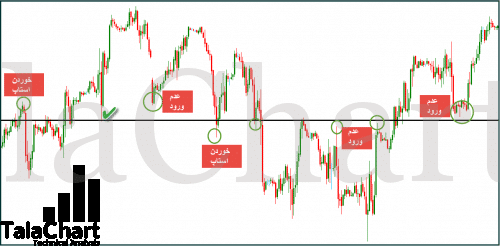

تصاویر زیر نمایانگر این مسئله است. استفاده از یک سطح

استفاده از یک محدوده

البته این مورد یکی از مسائلی است که بین تریدرها اختلاف نظر وجود دارد. پس شما با هرکدام که راحت تر باشید می توانید ادامه دهید.

علیرضا زارع

admin نوشته ای ارسال کردن در 6 سال, 2 ماه پیش 1 کاربر · 8 پاسخ -

8 پاسخ

-

۲- فقط نیاز به تمرکز روی سقف ها و کف های بازار دارید!

عجیب است که خیلی از تریدرها به این نکته مهم توجه زیادی ندارند. آنالیز سقف ها و کف های بازار اطلاعات زیادی در مورد قدرت روند، مسیر بازار و حتی پایان روند و جایی که بازار تغییر جهت می دهد را به شما خواهد داد. با هر روشی که ترید می کنید (نه تنها پرایس اکشن) باید بتوانید سقف ها و کف ها را تحلیل کنید.

در اینجا چند نکته مهم در مورد تحلیل سقف ها و کف ها را خدمتتان عرض خواهیم کرد.

اگر موجهای بلند و پولبک های کوچک را در مسیر بازار مشاهده میکنید، با یک روند پرقدرت مواجه هستید. چون قدرت روند به حدی بالاست که اصلاحات بازار کوچک هستند.

اگر در طول روند متوجه شدید که قیمت به سختی سقف ها و کف های جدید تشکیل می دهد و حالت فشردگی در خود ایجاد کرده است، احتمالا به انتهای روند رسیده ایم. چون قدرت یا همان مومنتوم بازار در حال محو شدن است.

در صورتی که مشاهده کردید که قیمت در هنگام ایجاد سقف ها و کف های جدید دچار نوسان می شود و سایه های بلند در بالا یا پایین کندلها وجود دارد، باز هم احتمالا هشداری مبنی بر پایان روند است. حتما این جمله معروف در بازار را شنیده اید که میگویند: نوسانات زیاد بهترین نشانه نقاط چرخش بازار هستند.

اگر روند صعودی بود و قیمت نتوانست سقف جدیدی تشکیل دهد، باید حواستان را جمع کنید. عکس این قضیه برای روند نزولی کاربرد دارد. کاملا واضح است و این ابتدایی ترین تعریف روندهاست. پس کاملا مراقب باشید.

اهمیت آنالیز سقف ها و کف های بازار به حدی است که هر الگوی قیمتی (کانال، مثلث، کنج و …) که در کتب تحلیل تکنیکال بحث شده اند را مورد بررسی قرار دهید، نهایتا به آنالیز سقف ها و کف ها خواهید رسید. -

۳- جایی که قیمت قرار دارد مهم است. هرجایی برای ورود به پوزیشن مناسب نیست!

حتی اگر بهترین سیگنال های پرایس اکشن را در چارت مشاهده کنید، این سیگنال ها باید در سطوح مهم و معنی دار قیمت صادر شوند. در واقع با مشاهده سیگنال ها در سطوح مهم، شانس موفقیت پوزیشن شما افزایش خواهد یافت. اکثر تریدرهای تازه کار، پوزیشن های خود را در هر سطحی میگیرند بدون اینکه به این نکته توجه داشته باشند که قیمت الان کجای بازار قرار دارد و متعاقبا بعد از استاپ خوردن دچار حیرت میشوند.

اما باید روش کار خود را اصلاح کنید. ابتدا باید مناطق حمایتی و مقاومتی بازار را به شکل واضح مشخص کنید و منتظر بمانید که قیمت به این سطوح برسد. حالا اگر سیگنال پرایس اکشن مناسبی را در این سطوح مشاهده کردید، آنگاه باید پوزیشن گیری کنید. در این حالت شانس موفقیت شما بسیار بالاتر از حالتی خواهد بود که مثلا هرجای چارت با دیدن یک Pinbar وارد بازار شوید.

پس همیشه و همیشه توجه کنید که قیمت کجا قرار دارد و سپس به فکر پوزیشن گیری باشید!

-

۴- همه چیز نسبی است؛ مفهوم بازار را درک کنید!

بعضی از تریدرها بازار را کاملا تک بُعدی نگاه میکنند و خیال میکنند اگر چند الگوی کندل استیک را بشناسند، میتوانند دمار از روزگار بازار دربیاروند. اما واقعا اینگونه است؟ خیر؛ به هیچ وجه! شما باید مفهوم درونی بازار را درک کنید که البته کار ساده ای نیست و با تمرین بسیار زیاد و در مدت زمانی طولانی بدست خواهد آمد. شاید همان چیزی که اسمش را تجربه میگذاریم.

همانطور که تیتر این قسمت گویاست، همه چیز در بازار نسبی بوده و مهم درک کردن مفهوم بازار است. در واقع باید اطلاعاتی که از بخش های مختلف بازار بدست می آورید را مانند تکه های پازل کنار هم بچینید تا ببینید در گذشته چه اتفاقی افتاده و در حال حاضر چه خواهد شد.

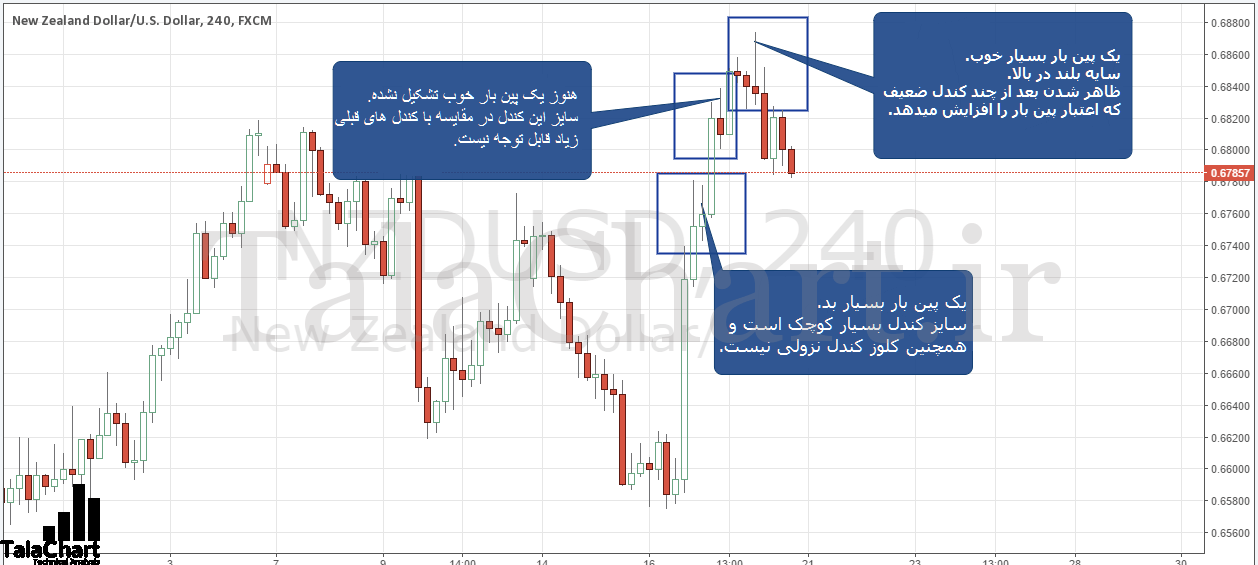

در طی یک روند صعودی شما چندین Pinbar را مشاهده میکنید. اما دو Pinbar اولی زیاد جالب نیستند. چرا که اندازه شان نسبت به کندل های قبلی کوچک تر است. حتی وضعیت Pinbar اولی از لحاظ فرم کندلی نیز جالب نیست اما مقداری فشار فروش را نشان میدهد. در هر صورت این دو Pinbar سیگنال معنی داری صادر نمیکنند.

اما Pinbar سوم که در سقف روند ظاهر شده بسیار ایده آل و مناسب است. چرا؟ چون که یک ریجکشن قوی از سوی قیمت را نشان میدهد. سایه بلندی در بالا دارد و بدنه آن هم کوچک است. ولی نکته مهم تر در دو کندل قبل از آن نهفته است. به دقت به دو کندل قبلی نگاه کنید. این کندلها خودشان هم حالت ضعف بازار را نشان میدهند و پس از این دو کندل، یک Pinbar پرقدرت را مشاهده میکنیم.

پس در این حالت ما به مفهوم بازار پی بردیم و فقط کندل استیک ها را مدنظر قرار ندادیم. به عنوان خلاصه این مطلب باید بگویم که همیشه سیگنال های پرایس اکشن را با اتفاقاتی که اخیر در چارت رخ داده مقایسه کنید تا مفهوم بازار را درک کنید.

نویسنده : علیرضا زارع

-

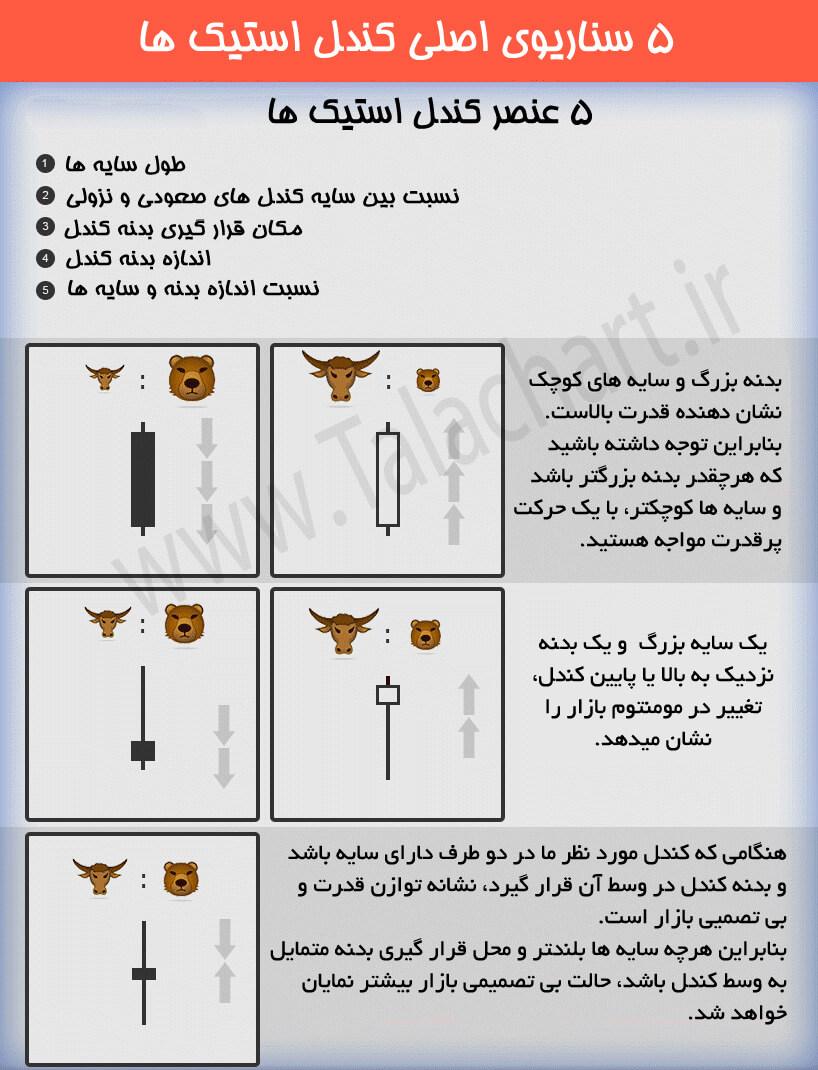

۵چهار سرنخ که از کندل ها بدست می آورید

قبلا هم گفتیم که باید اطلاعات را کنار یکدیگر قرار دهید تا بتوانید به نقشه کلی و شرایط بازار پی ببرید. این چهار سرنخ که در ادامه به آنها اشاره میکنیم، میتوانند جلوی اشتباهاتی که بعضا در ترید به سبک پرایس اکشن رخ میدهند جلوگیری کنند.

طول سایه ها

اگر در جایی از بازار دیدید که طول سایه کندل ها زیاد شده است، این مورد نشان میدهد که بازار در حالت بی تصمیمی و نامشخص بودن قرار دارد. مخصوصا اگر طول سایه ها در سقف ها و کف ها و یا مناطقی که دارای فشردگی قیمتی هستند بیشتر شود، باید توجه بیشتری داشته باشیم.سایه های نزولی و سایه های صعودی

در صورتی که روند حرکتی بازار صعودی است سایه کندل ها بیشتر در پایین آنها ایجاد میشود، این نشانه بدی نیست. در واقع بازار در حال تایید کردن روند صعودی است و نشان میدهد که قیمت در هر بار نزول، با سد قیمتی خریداران مواجه شده و در واقع عمل ریجکشن صورت گرفته است. تمامی این موارد برای روند نزولی به صورت معکوس می باشد.مکان قرار گیری بدنه کندل

وقتی به یک کندل نگاه میکنید، به مکان قرار گیری بدنه کندل توجه ویژه ای داشته باشید. آیا بدنه کندل نزدیک به بالای آن بسته شده است یا در پایین آن قرار گرفته؟ اگر بدنه کندل بالای آن قرار گرفته باشد، نشان دهنده فشار خرید بیشتر است و اگر پایین آن باشد، فشار فروش بیشتر را نشان میدهد.بدنه

کندل هایی با بدنه بزرگ و سایه کوچک، قدرت حرکتی بازار را نشان میدهند در حالیکه کندل هایی با بدنه کوچک و سایه های بزرگ، ضعف و بی تصمیمی را.علیرضا زارع

-

۶ساعت کارگزاری شما اهمیتی ندارد

بعضی از تریدرها مایلند بیشتر و بیشتر خودشان را گیج کنند. مثلا میگویند برای معامله روی طلا باید کلوز کندل های مبتنی بر ساعت نیویورک را در نظر گرفت و از این روی فلان کارگزاری که با این ساعت کار می کند بهتر است! یا مثلا برای فلان ارز باید ساعت بازار لندن را مدنظر داشت پس از فلان کارگزاری استفاده کنیم. اما واقعا این موارد اهمیتی ندارند.

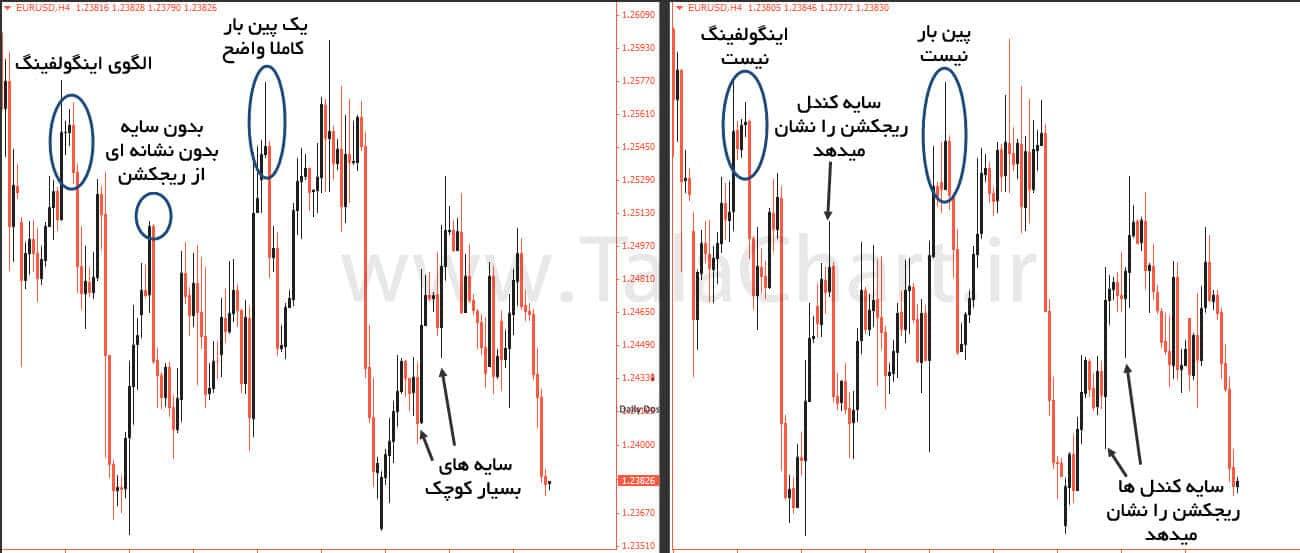

در تصویر زیر دو چارت ۴ ساعته مربوط به ارز یورو/دلار را مشاهده می کنید که مربوط به دو کارگزاری متفاوت هستند. این دو کارگزاری از دو تایم کلوز متفاوت برای کندل هایشان استفاده می کنند اما اگر دقت کنید، تفاوت بسیار ناچیزی بین کندل های این دو کارگزاری وجود دارد. ممکن است برخی از سرنخ هایی که در چارت سمت چپ مشاهده می کنید را در چارت سمت راست نبینید و برعکس.

بنابراین هیچ کارگزاری وجود ندارد که تایم “بهتری” به شما برای کلوز کندل ها نسبت به یک کارگزاری دیگر بدهد. بنابراین سیگنال هایی که میگیرید نیز تفاوت کمی با هم دارند. در نهایت مهم ترین نکته ای که وجود دارد این است که شما باید تصمیم نهایی را بر اساس چارت خودتان بگیرید و زیاد با دخیل کردن این مسائل خودتان را گیج نکنید.

-

۷- حد زیان را درست تعیین کنید!

خیلی از تریدرها معتقدند که حد ضرر آنها توسط کارگزاری ها به عمد زده می شود؛ حتی در شرایطی که الگوی پرایس اکشن بسیار خوب و واضحی را مشاهده کرده اند. البته بسیار مهم است که کارگزاری شما جزو دسته کلاهبرداران نباشد اما اینکه همیشه اشتباهات را به گردن کارگزاری و سایر عوامل بیندازیم درست نیست. بگذارید یک حقیقت را به شما بگویم.

برای بانک ها، شرکت های سرمایه گذاری و تریدرهای حرفه ای بسیار آسان است که متوجه شوند که پس از شکل گیری یک الگوی پرایس اکشن، آماتورها کجا وارد بازار شده و حد ضرر خود را کجا قرار می دهند. بانک ها با علم به این قضیه حرکاتی را در بازار انجام می دهند تا آماتورها را بیشتر و بیشتر مایل به ورود نقدینگی به بازار کنند. وقتی آماتورها وارد شدند، بانک ها حرکت اصلی و معکوس را آغاز می کنند و با زدن حد ضرر آنها سودهای زیادی را نصیب خود می کنند.

سه راهکار برای حل این مشکل به شما پیشنهاد میکنیم.

اجازه دهید فشار آماتورها به اتمام برسد و منتظر نشان های تاییدی در تایم فریم های بالاتر بمانید.

حد ضرر خود را جای مناسبی قرار دهید تا با ورود نقدینگی به بازار و حرکات نوسانی، حد ضرر شما فعال نشود.

هنگامی که حد ضرر را بر اساس الگوی شکل گرفته در جای مناسبی قرار دادید، مقداری فضای اضافه نیز برای حد ضررتان در نظر بگیرید. بالاخره نوسانات بخشی از بازار هستند و هیچ تضمینی نیست که قیمت تا ۱ واحد مانده به حد ضرر شما برسد و برگردد.

-

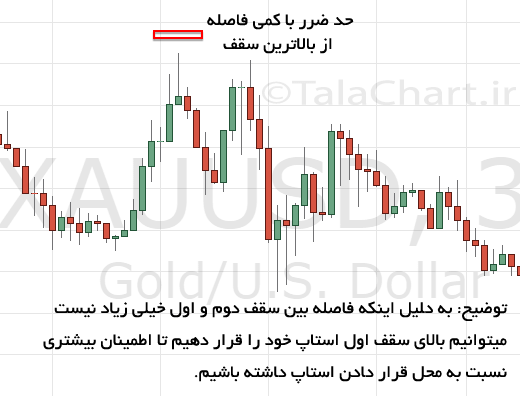

حد ضرر در الگوی سر شانه

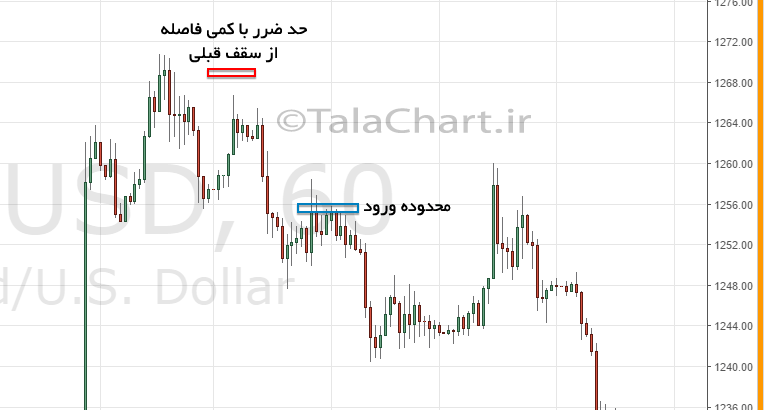

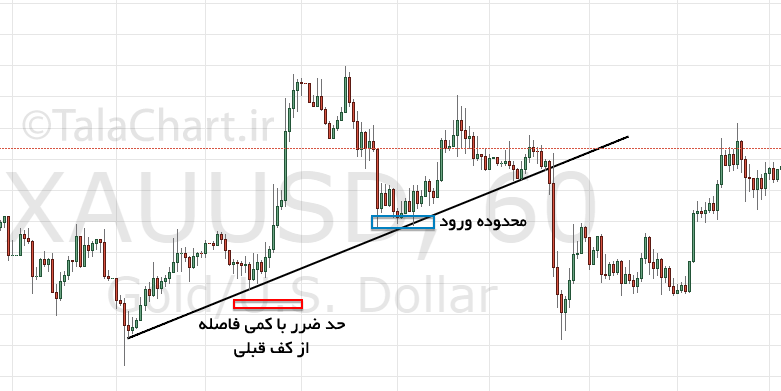

حدضرر به هنگام معامله روی خط روند

علیرضا زارع

-

۸- انتخاب بازار مناسب برای معامله

اشتباه نکنید. قصد نداریم در مورد تفاوت بازارها (ارز، سهام، کالا و …) صحبت کنیم. منظورمان شرایط مناسب در بازار برای معامله است. شما همیشه باید یک “واچ لیست” داشته باشید. لیستی که در واقع موقعیت های مناسب را در آن یادداشت میکنید تا حواستان به آنها باشد.

شما باید موارد مورد نظر خود (سهام، ارزها یا …) را یک روز قبل از شروع هفته جدید آنالیز کرده و مواردی که شرایط بهتری دارند را در واچ لیست خود قرار دهید.

اما معمولا چه بازارهایی شرایط مناسب دارند؟ راحت ترین جوابی که میتوان داد این است: بازاری که سردرگم نباشد.

در واقع بازار باید حرکات نرمالی انجام دهد نه اینکه در رنج های فشرده گیر کرده باشد و خودش هم نداند که حرکت بعدی به کدام سمت خواهد بود. یا بازارهایی که به شدت نوسانی هستند و بیشتر حرکات غیرمنطقی را مشاهده میکنیم.

بنابراین وظیفه شما این است که قبل از ورود به بازار، شرایط کلی را در نظر بگیرید و بازاری را انتخاب کنید که دارای حرکات واضح باشد و از بازارهایی که حرکات غیرمنطقی و نوسانی انجام میدهند فاصله بگیرید.

تصویر زیر یک مثال خیلی خوب در این مورد است.

علیرضا زارع